- 姫路で任意整理をする

- 姫路で相続放棄をするには?

- 姫路で民事再生を司法書士が説明

- 姫路で自己破産をするには?(督促を止める)

- 姫路で任意整理・過払金

- 業務の流れ

- よくある質問

- 姫路での相続登記費用:姫路の司法書士

・住宅購入、贈与、相続など - 姫路で会社設立登記

・会社設立、役員変更、定款の見直しなど - 姫路で相続を考える

- 成年後見制度を姫路の法書士が詳しく説明

- 敷金問題

- 退職代行サービス:姫路の元労働基準監督官による

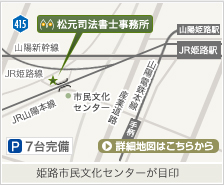

![サービス対応エリア:[兵庫県]姫路、加古川、高砂、加西、姫路、龍野、赤穂、相生その他周辺](https://saimuseiri.biz/common/img/s_area.jpg)

任意整理とは?

任意整理とは何でしょうか?

任意整理とは、返済が滞りがちになり、月々の返済が難しい場合に、我々法律家があなたの代わりに金融業者と、月々の返済額を決めていく手法です。

消費者金融の恐怖

金融業者の金利は極めて高い

(例)

例えば、60万円を金利15%で借りていた場合で、

毎月の返済を10,000円の定額払いにした場合。

下記の通り、112回まで支払いが必要です。

利息の合計は、51.6万円です!

同額の60万円を2万円で返済した場合

の返済シュミレーションが下記です。

この場合、38回で返済が完了します。

利息合計は、15.7万円

上記のように、返済額が少ない場合、

極めて元金の減少が少なくなり、果てしなく返済し続けなくてはいけない状況に陥ります。

60万円を借りて、1万円の返済の場合では、

借りた額のほぼ倍の111.6万円を返済しなくてはいけません。

(合計111.6万円)

上記のシュミレーションは、あくまで利息が15%です。

これを18%であった場合にはさらに長期にわたる返済が待っています。

それを大幅に軽減させることが出来るのが任意整理です。

(現状の傾向)2024.02.06現在

借金をしていた時までの利息のカットまでは難しいのですが、

将来につく利息はカット出来る状況です。

つまり、上記シュミレーションでの将来利息である51.6万円や15.7万円の部分を無くすことが出来るのです。

そして残額を固定して、36回払い(3年)や

48回払い(4年)等の分割払いで支払っていく手法です。

(当事務所の特徴)

当事務所は、他の法律事務所とは違い、

金融会社との取りまとめた後の金融業者への返済は、お客様本人で支払いをして頂きます。

これを、ご自身で返済することで、かなりの費用を節約できます。

ある大手の法律事務所では、

債権者毎に、振り込み手数料を1振込について1000円程請求してきます。

それが、毎月6業者だとすると、6×1000円=6000円

4年続くと

6000円×12×4=28万8000円

せっかく圧縮した金額に28万も上乗せされると、圧縮の効果が全くなくなります。

当事務所に来所されて、長期間の返済を法律事務所に返済を任せるのでなく、

ご依頼者自身で支払っていくことで、支払の軽減が計られることによって、返済額が大幅に減少した例が多くあります。

以下は参考程度に見てください。

かつて、過払いがあった時の時代の説明です。

(以下は過払いがあった頃の記載です。参考のために載せておきます過払いは、)

2008年以前に取引があった場合のみ発生します。

業者は、高利でお金を貸します。でもそれはグレーゾーンであり、裁判所の判例ではある条件を満たした場合のみ取れる金利なのです。

大抵の業者はその条件を満たしていません。ですから、法定金利の18%で引き直す必要が出てきます。

その結果、多くの場合は借金の額が減ります。場合によっては0になったり、払いすぎていたという場合もあります。

このように、取引履歴を債権者から提出してもらって、利息引き直し計算をし、残額を分割(分割支払には今後の利息は付きませ。)

もしくは一括で支払う(引き直した結果一括で支払える額になった場合)、 このような方法をあなたに替わって業者と話をし、契約書という形で残す、というのが任意整理です。

当然依頼者は、その後利息制限法でかなり減額された金額を、現在のところ利息なしで支払うことが可能なわけです。

何度も繰り返しになりますが、任意整理でなによりも注目すべき点は、業者の主張する金利ではなく、

(※1)18%(利息制限法)に引き直し残額を減少させることにあるのですが、例えば現在50万円借りていて、取引の期間が6年、若しくは7年で、残額が0になっている事実があるのです。

これを見ると、29.2%という金利がいかに、高利息かということが判ります。払いすぎている状態、というのも往々にしてあります。これを過払い状態と言います。

当事務所でも、上記のようなケースが目立ってきました。残額があり、かつ、取引が長い方はためらうことなく相談されることをお薦めします。

もう払う必要は無い場合もあります。業者のいいなりではなく、専門家に相談することをお薦めします。

過払い状態の場合は、業者と返還請求をして折り合えば和解するか、折り合わない場合は、訴訟にします。過払いになっている場合は、金融業者に支払う必要はありません。

しかしながら金融業者は借り主が何も知らないのをいいことに

、もう既に過払いになっているにもかかわらず返済を要求してきます。

過払いになっている場合は不当利得返還訴訟をします。それをもとに残元金があるところは、返済します。

つい12年前(12年5月31日以前)には、40%超えの金利もあった時期がありました。

次に紹介する例は、よくある典型的なパターンです。(こういうケースが当事では後を絶ちません。)

2010年6月以降、改正貸金業法が完全施行されますが、それ以降も、この任意整理が主体となるでしょう。

しかし、中途半端に残額が残る場合は、民事再生や自己破産なども視野に進めていくほうがいいのではないかと思うのです。

(当然ですが:最終的には、こちらがアドバイスをし相談者の決断となります。)

| 1 | 残額50万円 | 取引年月 | 平成8年 | |

| 2 | 残額45万円 | 取引年月 | 平成8年 | |

| 3 | 残額45万円 | 取引年月 |

平成8年 |

|

| 4 | 残額65万円 | 取引年月 | 平成7年 | |

|

5 |

残額45万円 | 取引年月 | 平成8年 | |

| 当初残額 250万円 | ||||

借金残額250万円がゼロになり、払いすぎの利息が240万円戻ってきました!

(嘘のような本当の話です)

※司法書士の代理行為は受任可能な事件の範囲に限ります。

(※1)10万円までは20%、10万円~100万円までは18%、100万円以上は15パーセント

(費用)

1業者につき4万4000円です。

数業者ありましたら、業者数×4万4000円です。

*但し、1業者のみの場合5万5000円となります。